Американские институционалы, обеспокоенные продолжением украино-русского конфликта и карантином в Китае, теперь также задумались о том, что борьба Федеральной резервной системы с инфляцией может помешать экономическому росту. Это послужило толчком к росту интереса в размещении средств в защитных активах, которые, по их мнению, могут лучше пережить неспокойные времена и, как правило, приносят высокие дивиденды.

Уолл-стрит вновь обращается к убежищам

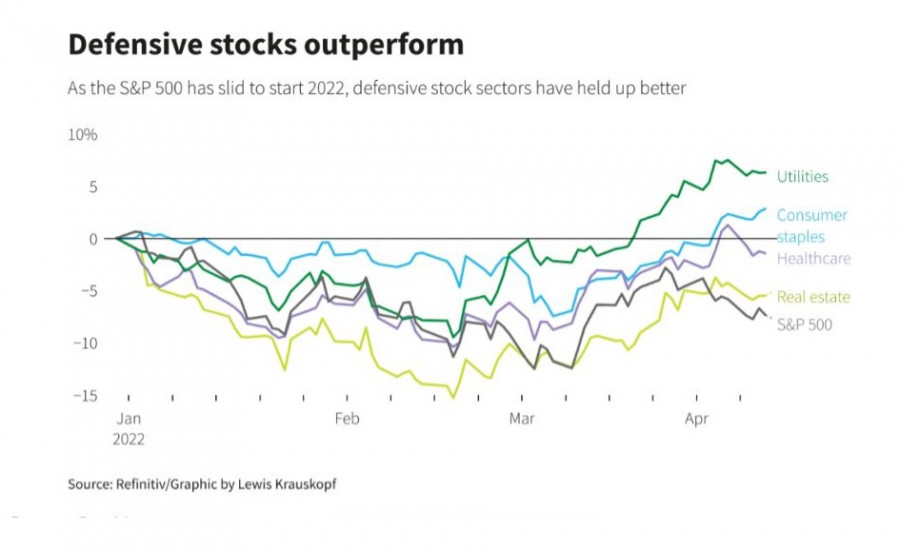

Традиционно к ним относятся секторы здравоохранения, коммунальных услуг, потребительских товаров и недвижимости. Именно они и показали рост в апреле, даже несмотря на падение рынка в целом, продолжив тенденцию, в которой они обычно опережают индекс S&P 500 в сложные времена.

Их привлекательность усиливалась с ноября.

Теперь инвесторы опасаются, что ФРС задушит экономику США, поскольку регулятор агрессивно ужесточает политику для борьбы с растущими потребительскими ценами.

Хотя сейчас наблюдается сильный экономический рост и оснований для беспокойства не так много, несколько крупных банков с Уолл-Стрит выразили опасения, что агрессивные меры ФРС могут привести к рецессии, поскольку они действуют в нестабильной экономике.

Так, рынок казначейских облигаций США в прошлом месяце подал тревожный сигнал, когда краткосрочная доходность отдельных краткосрочных государственных облигаций превысила доходность долгосрочных. Явление, известное как перевернутая кривая доходности, предшествовало прошлым рецессиям.

Причина интереса к убежищам показывает, что люди видят «все эти препятствия для роста», считает Уолтер Тодд, управляющий инвестиционным фондом.

В то время как S&P 500 упал почти на 8% в 2022 году, коммунальные услуги выросли более чем на 6%, товары первой необходимости выросли на 2,5%, здравоохранение упало на 1,7%, а недвижимость упала на 6%.

Сезон отчетности набирает обороты на следующей неделе. Также отчитываются компании указанных сектора, включая гиганта здравоохранения Johnson & Johnson и солидного производителя основных продуктов питания Procter & Gamble. Инвесторы также будут следить за доходами от потокового гиганта Netflix и производителя электромобилей Tesla.

Впрочем, вероятно, доходы почти всех компаний снизились после ухода с российских рынков и нехваткой товаров с китайских заводов, поэтому рынки готовы к некоторой коррекции первоначальных цифр.

Тем не менее есть также основания полагать, что флагманы секторов-убежищ покажут прибыль за счет увеличения цен, анонсированных еще в прошлом году.

Признаки того, что корпоративные доходы США в этом году будут выше, чем ожидалось, могут поддержать аргументы в пользу других секторов рынка, включая банки, туристические фирмы или другие компании, которые извлекают выгоду из растущей экономики. Выигрывают также быстрорастущие и технологические компании, акции обычно растут на общем позитиве.

Защитные акции доказали свою ценность в прошлом.

Так, DataTrek Research обнаружил, что сектора здравоохранения, коммунальных услуг и основных продуктов питания превзошли S&P 500 на целых 15–20 процентных пунктов в периоды экономической неопределенности за последние 20 лет.

Лорен Гудвин, экономист и портфельный стратег, сказала, что в последние недели команда компании, работающая с несколькими активами, переключила свои портфели на акции основных продуктов, здравоохранения и коммунальных услуг и сократила доступ к финансам и промышленным предприятиям.

Ожидания более ястребиной позиции ФРС «увеличили риск того, что этот экономический цикл станет короче, и ускорили смещение наших ассигнований в сторону этих защитных секторов акций», - сказала Гудвин.

ФРС, которая в прошлом месяце повысила ставки на 25 базисных пунктов, дала понять, что готова к более значительному повышению ставок и быстрому сокращению своего баланса почти на 9 триллионов долларов, чтобы снизить инфляцию.

При росте цен защитные акции также могут быть «в некоторой степени инфляционными хеджами», сказала Мона Махаджан, старший инвестиционный стратег.

«Когда вы думаете о том, где есть немного больше ценовой власти, потребители должны будут покупать свои основные продукты, свое здравоохранение, возможно, оплачивать свои счета за коммунальные услуги, независимо от повышения цен», - отмечает Махаджан.

Не все инвесторы пессимистично относятся к экономическим перспективам, и многие считают, что импульс может быстро сместиться в другую область рынка, если окажется, что экономика останется сильной.

Арт Хоган, главный рыночный стратег, оценивает вероятность рецессии в этом году в 35%, «но это не наш базовый сценарий».

«Поскольку опасения по поводу надвигающейся рецессии отступают, я думаю, что вместе с этим отступит и интерес к активам защиты», - сказал Хоган.

Всплеск защитных акций привел к росту их стоимости.

По данным Refinitiv Datastream, сектор коммунальных услуг торгуется с прогнозируемой прибылью в 21,9 раза, что является самым высоким уровнем за всю историю наблюдений и значительно превышает его среднее за пять лет соотношение цены и прибыли, составляющее 18,3 раза. Сектор основных продуктов торгуется с премией примерно 11% к своему среднему форвардному P/E за пять лет, а здравоохранение - с премией 5%.

«Меня совсем не удивит, если я увижу некоторый возврат к среднему значению в этой сделке в течение определенного периода времени, - сказал Тодд. - Но пока эти опасения по поводу роста сохраняются, вы можете продолжать видеть, что эти области относительно лучше».

Обращение к убежищам выглядит логично на фоне усиления карантинных мер в Китае, которые заставляют многие транснациональные компании, такие как Apple, терпеть дополнительный ущерб из-за производственных и логистических простоев. Все это оказывает дополнительное давление на цены, подстегивая их рост. Сокращение же российского рынка и неуемный рост цен на топливо подпитывает опасения инвесторов с другой стороны.

Пока трудно сказать, в какие цифры выльется инфляционная составляющая, однако уже сейчас понятно, что первая половина 2022 года будет особенно турбулентной. И акции компаний-убежищ – неплохой вариант заработать в этот период.

Азиатскому региону приготовиться: Китай замедляется

Развивающиеся рынки начинают сыпаться: Шри-Ланка приближается к дефолту

Японские производители заинтересованы в сильной йене

Аналитики предсказывают канадскому доллару укрепление

У Amazon сложные времена, а Hewlett-Packard добавляет в цене